淺析PPP模式中社會資本的退出機(jī)制

來源:現(xiàn)代投資咨詢 | 0評論 | 5563查看 | 2016-08-18 17:08:01

一、前言:退出機(jī)制是本輪PPP浪潮中最吸引眼球的話題之一。通常情況下,社會資本在運(yùn)營期滿后完成移交是最為理想的結(jié)果。然而,PPP項目合作周期長、投資金額大,投資期限較短銀行、信托資金投資PPP項目面臨期限錯配問題;PPP項目前期風(fēng)險較大,使得社保、養(yǎng)老等追求安全低風(fēng)險資金不宜在前期介入。因此,暢通的退出渠道、完善的退出機(jī)制是社會資本參與PPP項目的重要保障。PPP模式中社會資本退出方式有公開上市、股權(quán)轉(zhuǎn)讓、股權(quán)回購、資產(chǎn)證券化等方式,本文擬以資產(chǎn)證券化為例淺析社會資本退出機(jī)制。

二、PPP模式中社會資本退出的規(guī)范框架

2014年11月26日,《國務(wù)院關(guān)于創(chuàng)新重點(diǎn)領(lǐng)域投融資機(jī)制鼓勵社會投資的指導(dǎo)意見》(國發(fā)【2014】60號)指出:“政府要與投資者明確PPP項目的退出路徑,保障項目持續(xù)穩(wěn)定運(yùn)行。”2014年12月2日,《國家發(fā)展改革委關(guān)于開展政府和社會資本合作的指導(dǎo)意見》(發(fā)改投資【2014】2724號)中進(jìn)一步指出:“要依托各類產(chǎn)權(quán)、股權(quán)交易市場,為社會資本提供多元化、規(guī)范化、市場化的退出渠道。”2014年12月30日,財政部在《關(guān)于規(guī)范政府和社會資本合作合同管理工作的通知》(財金【2014】156號)中指出:“要兼顧靈活,合理設(shè)置一些關(guān)于期限變更(展期和提前終止)、內(nèi)容變更(產(chǎn)出標(biāo)準(zhǔn)調(diào)整、價格調(diào)整等)、主體變更(合同轉(zhuǎn)讓)的靈活調(diào)整機(jī)制,為未來可能長達(dá)20-30年的合同執(zhí)行期預(yù)留調(diào)整和變更空間。”由此看來,社會資本的退出機(jī)制已經(jīng)納入國家部委PPP機(jī)制的應(yīng)有內(nèi)容,并在此基礎(chǔ)上提出退出機(jī)制的規(guī)范性框架。

三、PPP模式中社會資本退出的現(xiàn)實(shí)需求

(一)企業(yè)生存周期影響長期合作關(guān)系

根據(jù)我國2015年6月1日起施行的《基礎(chǔ)設(shè)施和公用事業(yè)特許經(jīng)營管理辦法》第六條規(guī)定:“基礎(chǔ)設(shè)施和公用事業(yè)特許經(jīng)營期限應(yīng)當(dāng)根據(jù)行業(yè)特點(diǎn)、所提供公共產(chǎn)品或服務(wù)需求、項目生命周期、投資回收期等綜合因素確定,最長不超過30年。對于投資規(guī)模大、回報周期長的基礎(chǔ)設(shè)施和公用事業(yè)特許經(jīng)營項目(以下簡稱特許經(jīng)營項目)可以由政府或者其授權(quán)部門與特許經(jīng)營者根據(jù)項目實(shí)際情況,約定超過前款規(guī)定的特許經(jīng)營期限。”而我國企業(yè)的生存周期遠(yuǎn)低于特許經(jīng)營期,根據(jù)2013年國家工商總局企業(yè)注冊局、信息中心發(fā)布的《全國內(nèi)資企業(yè)生存時間分析報告》顯示:“2008年到2012年退出市場的企業(yè)平均壽命為6.09年,壽命在5年以內(nèi)的企業(yè)接近6成。大部分行業(yè)企業(yè)的壽命眾數(shù)為3年。即企業(yè)成立后的第3年為企業(yè)生存的危險期。其中,農(nóng)林牧漁業(yè)、制造業(yè)、批發(fā)和零售業(yè)、房地產(chǎn)業(yè)、水利、環(huán)境和公共設(shè)施管理業(yè)生存危險期均在1年以內(nèi),即成立當(dāng)年死亡數(shù)量最多。”而水利、環(huán)境和公共設(shè)施管理等行業(yè)又是重點(diǎn)推廣PPP模式的行業(yè)。

(二)長期合作影響聯(lián)合體發(fā)揮各自優(yōu)勢

由于PPP項目的綜合性,具有不同優(yōu)勢的主體常常組成聯(lián)合體參與PPP項目。2015年8月,上海建工集團(tuán)與上海銳懿資產(chǎn)管理有限公司組成聯(lián)合體中標(biāo)溫州市甌江口新區(qū)一期市政工程PPP項目,項目總投資為85億元,采用政府購買服務(wù)的方式,建設(shè)期為6年,服務(wù)期限為12年。對于本項目,上海建工集團(tuán)可以充分發(fā)揮其在基礎(chǔ)設(shè)施建設(shè)方面的優(yōu)勢,積累PPP項目實(shí)施經(jīng)驗(yàn),為基礎(chǔ)設(shè)施投資業(yè)務(wù)的可持續(xù)、規(guī)模化發(fā)展打下良好基礎(chǔ)。而對于上海銳懿資產(chǎn)管理有限公司來說,僅以財務(wù)投資者的身份參與進(jìn)來,沒能完全發(fā)揮其在資本運(yùn)作方面的優(yōu)勢,如安排相應(yīng)的退出機(jī)制則可以發(fā)揮其在資本運(yùn)作方面的優(yōu)勢。

PPP模式的長期合作關(guān)系不僅與企業(yè)生存周期存在不匹配,還影響聯(lián)合體發(fā)揮各自優(yōu)勢,因此,合適的退出機(jī)制成為社會資本參與PPP模式的現(xiàn)實(shí)需求。

四、PPP項目資產(chǎn)證券化的操作實(shí)務(wù)

資產(chǎn)證券化是指將缺乏流動性的,但具有未來現(xiàn)金收入的資產(chǎn)打包收集起來,建立資產(chǎn)池,并通過結(jié)構(gòu)性重組方式,將其轉(zhuǎn)變成可以在金融市場上出售和流通的證券。通過資產(chǎn)證券化,發(fā)起人可以實(shí)現(xiàn)將基礎(chǔ)資產(chǎn)變現(xiàn)、降低融資成本、優(yōu)化財務(wù)狀況、剝離不良資產(chǎn)等功能,本文主要從基礎(chǔ)資產(chǎn)變現(xiàn)的角度,淺析PPP模式中社會資本通過資產(chǎn)證券化如何實(shí)現(xiàn)退出。

(一)PPP項目基礎(chǔ)資產(chǎn)可證券化分析

PPP項目具有明確的特許經(jīng)營權(quán)轉(zhuǎn)讓和必要的政府補(bǔ)貼,往往具有穩(wěn)定的可預(yù)測的現(xiàn)金流。根據(jù)《證券公司及基金管理公司子公司資產(chǎn)證券化業(yè)務(wù)管理規(guī)定》第三條:“基礎(chǔ)資產(chǎn)可以是企業(yè)應(yīng)收款、租賃債權(quán)、信貸資產(chǎn)、信托受益權(quán)等財產(chǎn)權(quán)利,基礎(chǔ)設(shè)施、商業(yè)物業(yè)等不動產(chǎn)財產(chǎn)或不動產(chǎn)收益權(quán),以及中國證監(jiān)會認(rèn)可的其他財產(chǎn)或財產(chǎn)權(quán)利。”但并非所有符合上述規(guī)定的財產(chǎn)權(quán)利或財產(chǎn)均可作為基礎(chǔ)資產(chǎn),該《管理規(guī)定》第三十七條規(guī)定:“中國基金業(yè)協(xié)會根據(jù)基礎(chǔ)資產(chǎn)風(fēng)險狀況對可證券化的基礎(chǔ)資產(chǎn)范圍實(shí)施負(fù)面清單管理,并可以根據(jù)市場變化情況和實(shí)踐情況,適時調(diào)整負(fù)面清單。”中國基金業(yè)協(xié)會于2015年底發(fā)布《資產(chǎn)證券化基礎(chǔ)資產(chǎn)負(fù)面清單》第一條:“以地方政府為直接或間接債務(wù)人的基礎(chǔ)資產(chǎn)。但地方政府按照事先公開的收益約定規(guī)則,在政府與社會資本合作模式(PPP)下應(yīng)當(dāng)支付或承擔(dān)的財政補(bǔ)貼除外。”

(二)PPP項目資產(chǎn)證券化操作流程

PPP項目資產(chǎn)證券化操作一般分為五步,如下圖:

1、確定證券化資產(chǎn)并組建資產(chǎn)池

資產(chǎn)證券化發(fā)起人根據(jù)自身需求和市場條件,對PPP項目的資產(chǎn)進(jìn)行規(guī)劃,通過發(fā)起程序,按照一定的資產(chǎn)條件確定用來進(jìn)行證券化的資產(chǎn),構(gòu)建一個具有同質(zhì)性的資產(chǎn)池。必要時,發(fā)起人還會雇傭第三方機(jī)構(gòu)對資產(chǎn)池進(jìn)行審核。

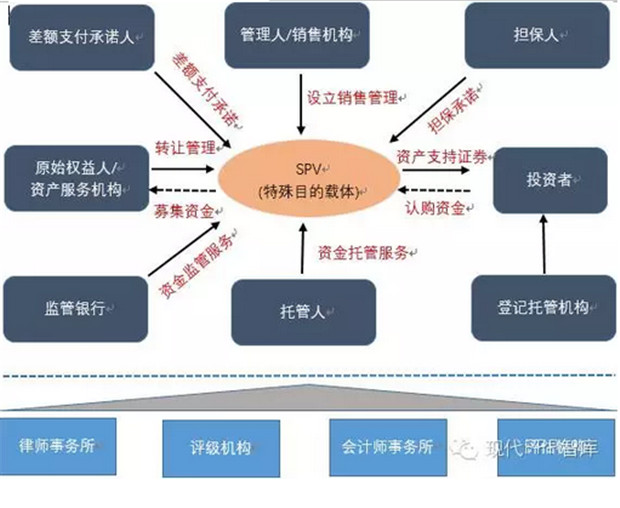

2、設(shè)立SPV

發(fā)起人設(shè)立并將基礎(chǔ)資產(chǎn)轉(zhuǎn)移至特殊目的機(jī)構(gòu)(SPV),該SPV可以是信托計劃、資產(chǎn)支持專項計劃(SPT),也可以是公司或有限合伙企業(yè)(SPC),但由于目前特殊目的公司相關(guān)配套法律不健全,國內(nèi)通常以信托計劃、券商專項計劃或保險資管計劃作為SPV。

3、風(fēng)險隔離,實(shí)現(xiàn)“真實(shí)出售”

風(fēng)險隔離機(jī)制是資產(chǎn)證券化交易所特有的技術(shù),它使基礎(chǔ)資產(chǎn)原始所有人的其他資產(chǎn)風(fēng)險、破產(chǎn)風(fēng)險等與證券化交易隔離開來,風(fēng)險也不會“傳染”給資產(chǎn)支持證券持有者,資產(chǎn)的賣方對已出售資產(chǎn)沒有追索權(quán),在賣方與證券發(fā)行人和投資者之間構(gòu)筑一道堅實(shí)的“防火墻”。確保將資產(chǎn)有效地從項目公司手中剝離,轉(zhuǎn)移到SPV中,這是資產(chǎn)證券化中核心的步驟,這個環(huán)節(jié)涉及很多法律、稅收和會計處理的問題。

4、信用增級和信用評級

為了吸引投資人,根據(jù)市場條件和信用評級機(jī)構(gòu)意見,SPV常通過發(fā)起人或第三方進(jìn)行信用增級,對資產(chǎn)池及其現(xiàn)金流進(jìn)行預(yù)測分析和結(jié)構(gòu)重組,實(shí)現(xiàn)最優(yōu)化的分割和證券設(shè)計。信用評級機(jī)構(gòu)一般會在交易的一開始就參與規(guī)劃與設(shè)計,在資產(chǎn)證券化的整個設(shè)計和發(fā)行過程中提供意見和反饋,并在證券發(fā)行后一直跟蹤報告資產(chǎn)的表現(xiàn)。

5、銷售交易

SPV與證券承銷商簽訂證券承銷協(xié)議,由承銷商承銷證券將證券銷售給投資人,承銷商按照公募或私募的方式向投資人募集資金。SPV則從承銷商處獲得證券發(fā)行收入,按照約定的價格向發(fā)起人償付購買基礎(chǔ)資產(chǎn)的資金,同時SPV還會根據(jù)需要確定證券權(quán)益受托人,為投資人利益管理所發(fā)行的證券。

6、后期服務(wù)與管理

資產(chǎn)證券化交易的具體工作并沒有因?yàn)樽C券的出售而全部完成,后續(xù)還有資產(chǎn)池管理、清償證券、定期報告等工作。因此,SPV還需要聘請專門的服務(wù)商或管理人對資產(chǎn)進(jìn)行管理。具體來講,這些管理和服務(wù)工作包括資產(chǎn)現(xiàn)金流的收集、賬戶的管理、債務(wù)的償付以及交易的監(jiān)督和報告等。當(dāng)全部證券被償付完畢或資產(chǎn)池里的資產(chǎn)全部處理后,資產(chǎn)證券化的交易才算真正的結(jié)束。

五、小結(jié)

盡管資產(chǎn)證券化具有諸多優(yōu)勢,但在我國實(shí)踐中仍存在一些關(guān)鍵問題需要解決。

(1)監(jiān)管制度問題。資產(chǎn)證券化業(yè)務(wù)的健康發(fā)展首先需要有一個完善的法律法規(guī)和監(jiān)管環(huán)境,包括SPV的設(shè)立、會計處理、稅收制度、信息披露機(jī)制、發(fā)行、上市和交易規(guī)則等各方面。自去年開始,企業(yè)資產(chǎn)證券化業(yè)務(wù)從審批制轉(zhuǎn)變?yōu)閭浒钢疲訌?qiáng)重點(diǎn)環(huán)節(jié)的監(jiān)管

相關(guān)閱讀

最新評論

0人參與

馬上參與

最新資訊