一、電價調整

中國電力的投資模式下,決定投資能力的三大主要變量就是:電價、用電量、管制模式。成本加成的模式,賦予了將投資成本轉嫁給消費者的能力,管制模式在未來很長時期內不會有大的變化,主要周期就是電費周期。

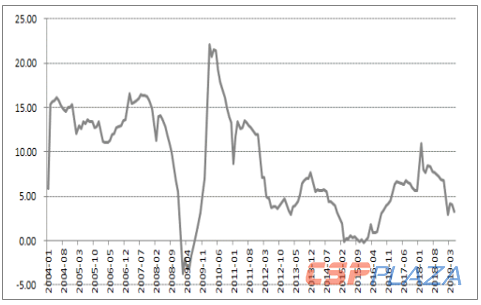

電力消費增速下降、工商業電價接連調整,影響電力系統投資能力。經過2016-2018年幾年較快大增長后,2019年上半年,全國電力消費增速開始下行,前5月用電量增速降低4.9%,單5月用電量增速僅為2.3%。

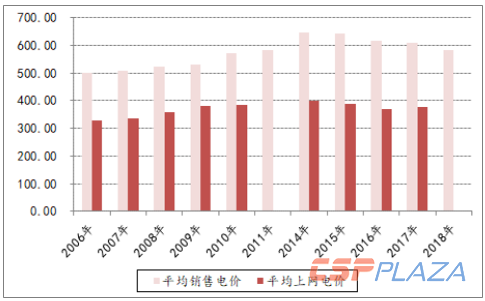

同時,2018年,全國一般工商業電價降幅超過10%,2019年中國電價體系可能繼續梳理,調減部分電價附加,并可能對工商業電價再降低10%,對電網、電力系統的投資能力帶來較大的負面影響。

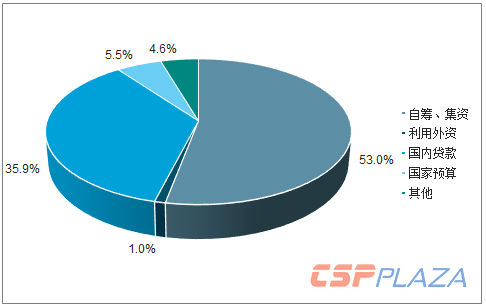

圖:“十二五”中國電力行業投資資金來源結構

圖:2004-2019.3電力消費個月累計同比增速(%)

圖:2006-2018年全國平均電價情況(元/kkWh)

二、國內市場

國內投資可能側重軟件、用戶側。裝備為需求服務,考慮到目前負荷、用電量增量有限,同時存量資產利用率不是太高,常規電力設備投資的高峰已過,行業的機會可能在結構性變化上。

過去電網投資主要以基礎硬件與配套為主,投入強度大,未來在軟件領域加大投入的產出比應該會高一些;同時,骨干網總體已經比較堅強,未來在貼近用戶側的領域加大投入與服務,投入產出比也相對較高(如上一輪的智能電表建設),也有利于電網公司開辟新業務,拓展業務面。

同業整合是緩慢而不可避免的趨勢。中國電力系統已經進入成熟期,而大部分裝備企業本質是應用類的業務,比較難直接復制到其余行業與領域,簡單依靠國內市場很難再創輝煌。盡管2014年之后,大部分裝備公司的資產擴張已經停滯,除壁壘較高的特高壓以及軟件相關業務外,大部分傳統裝備企業經營情況都沒有太有效的增長,但是各環節的參與者并沒有有效出清,長期來看,行業的同業整合是不可避免的。

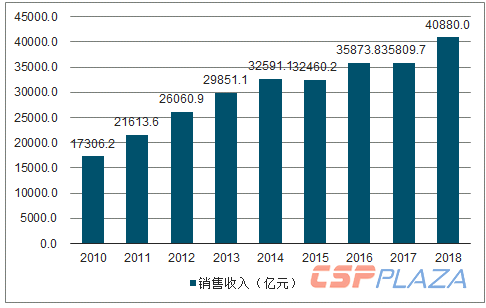

圖:2010-2018年輸配電設備行業銷售收入趨勢

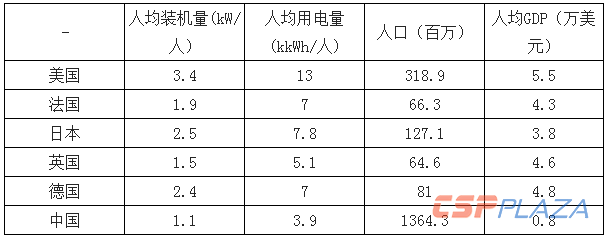

亞非拉等發展中國家的裝備需求較大,國內企業具有比較優勢。與發達國家相比,包括我國在內的很多亞非拉地區的發展中國家人家裝機、人均用電量都處于較低水平,尤其東南亞、南亞各國,這一區域人口接近20億,除新加坡、文萊外,人均用電量基本都在2kkwh/人以下,電力行業從投資建設到消費的各幻覺都有較大的潛力。

我國電力體系長期以來形成了系統化的分工,保護、自動化、電網控制等產品及服務水平已經處于比較領先的地位,企業已經具有較強的總包實力,與國際巨頭相比,系統定制化能力以及性價比更優,裝備產能具有輸出實力。

圖:主要國家人均裝機、用電量情況